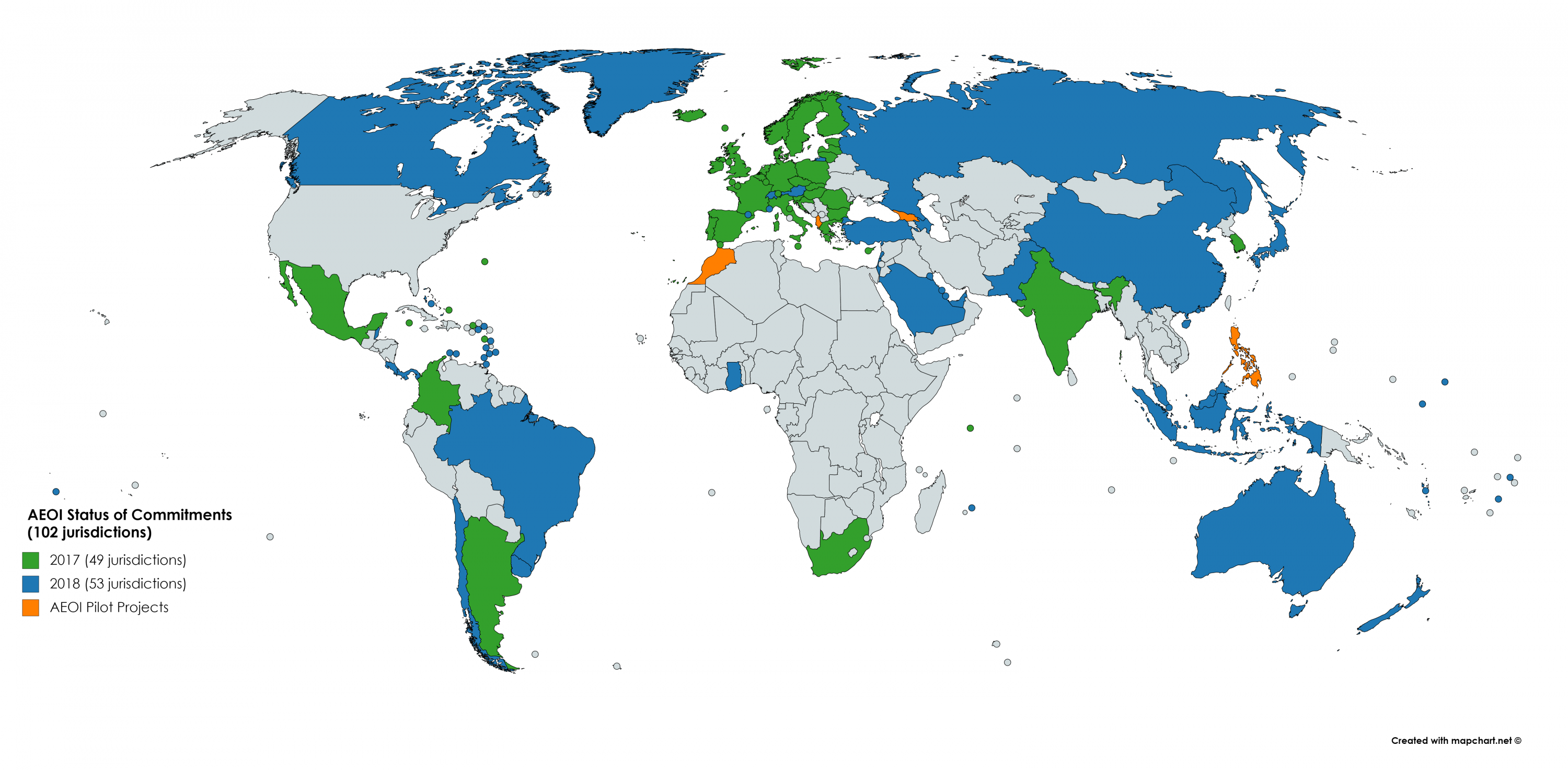

In der Vergangenheit blieb Steuerhinterziehung bei grenzüberschreitenden Sachverhalten oftmals unentdeckt, da dem Fiskus entsprechende Informationen vorenthalten wurden und dieser nur eingeschränkte Ermittlungsmöglichkeiten hatte. Vor dem Hintergrund der internationalen Bemühungen Steuerhinterziehung grenzüberschreitend einzudämmen, werden nun dem Beispiel der USA (FATCA) folgend grundsätzlich mit 50 Staaten erstmals zum 30. September 2017 Informationen über Finanzkonten betreffend den Meldezeitraum 2016 und danach regelmäßig zwischen der Bundesrepublik Deutschland, den Mitgliedstaaten der Europäischen Union und zahlreichen Drittstaaten ausgetauscht (Grundlage hierfür ist das Gesetz zum automatischen Austausch von Informationen über Finanzkonten in Steuersachen (Finanzkonten-Informationsaustauschgesetz – FKAustG). Auch Staaten wie beispielsweise, Bermuda, British Virgin Islands, Cayman Islands, Ilse of Man, Jersey, Kolumbien und Liechtenstein beteiligen sich am Datenaustausch. Die Anzahl der Staaten, die am automatischen Informationsaustausch teilnehmen werden und zum 30. September 2018 Informationen für den Meldezeitraum 2017 austauschen, beispielsweise die Schweiz oder auch zum Teil Österreich, erhöht sich auf 94 (Quelle: OECD, vom August 2017).

Derzeit ist offen, wie schnell die Finanzverwaltung die erstmals zum 30. September 2017 erhaltenen Daten auswerten wird. Falls keine Selbstanzeige erfolgt ist und eine Steuerhinterziehung festgestellt wird, müssen Steuerpflichtige mit einem Strafverfahren sowie mit Steuernachforderungen, (Hinterziehungs-)Zinsen sowie ggf. Strafzuschlägen rechnen. Um bei vorliegender Steuerhinterziehung zumindest die strafrechtlichen Folgen zu vermeiden, ist die wirksame Selbstanzeige das geeignete Instrument. Eine strafbefreiende Selbstanzeige kann allerdings dann nicht mehr erreicht werden, wenn die Steuerstraftat im Zeitpunkt der Einreichung der Selbstanzeige bereits entdeckt war und der Täter dies wusste oder bei verständiger Würdigung der Sachlage damit rechnen musste.

Hofmann & Fertig verfügt über umfassende Erfahrung bei der Erstellung von Selbstanzeigen sowie bei der Vertretung im steuerlichen Strafverfahren. Ihre individuelle Situation und mögliche Lösungsoptionen besprechen wir gerne in einem persönlichen Gespräch. Kommt es zu einem Steuerstrafverfahren vor Gericht, arbeiten wir mit Rechtsanwälten aus unserem Netzwerk zusammen, die auf das Steuerstrafrecht spezialisiert sind.

Hintergrund

Finanzinstitute (z.B. Banken, Lebensversicherungsgesellschaften) eines Staates werden verpflichtet, umfangreiche Daten (beispielsweise Kontonummer, Name, Adresse, Geburtsdatum, Steueridentifikationsnummer) von im Ausland ansässigen Kunden zu melden. Die zu meldenden Finanzinformationen umfassen verschiedene Arten von Kapitalerträgen (beispielsweise Zinsen, Dividenden, Veräußerungserlöse, Einkünfte aus bestimmten Versicherungsverträgen), aber auch Kontensalden, Versicherungsbestände und Informationen über Kontenauflösungen. Entsprechende Informationen werden auch von Rechtsträgern z.B. Kapitalgesellschaften, Stiftungen, Trusts erhoben. Mit diesen Daten soll es den Finanzbehörden ermöglicht werden, Steuerhinterziehung wirksam verfolgen zu können. Dabei können sich zum einen Fragen nach der vollständigen Deklaration von Kapitalerträgen, aber auch Fragen im Hinblick auf die Mittelherkunft ergeben. Sofern der Fiskus nunmehr im Rahmen des automatischen Informationsaustausches von entsprechenden Gestaltungen Kenntnis erlangt und diese Gestaltungen bislang nicht oder nicht vollständig der Finanzverwaltung gegenüber erklärt wurden, kann dies zu unangenehmen Folgen führen.

Ab wann gilt eine Tat als entdeckt und was ist zu tun?

Nach bislang herrschender Auffassung war grundsätzlich ein Abgleich der Information mit der Steuerakte erforderlich, damit die Tat als entdeckt galt. Eine Entdeckung ist seit einer Entscheidung des Bundesgerichtshofes (BGH) aus dem Jahr 2010 allerdings auch schon vor einem Abgleich mit der Steuerakte denkbar, beispielsweise bei kriminellen Handlungen. Nach einem aktuellen Urteil des BGH aus dem Jahre 2017 kann Steuerhinterziehung zudem bereits vor dem Abgleich mit der Steuererklärung als entdeckt gelten, wenn ein Mitarbeiter einer ausländischen Behörde die Tat entdeckt, ohne dass das deutsche Finanzamt davon Kenntnis hat. Voraussetzung hierfür ist, dass zu diesem Zeitpunkt die Gewährung von Rechtshilfe wahrscheinlich ist, sprich mit der Weiterleitung der Erkenntnisse des Entdeckers an die deutsche Behörde zu rechnen ist.

Ob eine Steuerstraftat damit bereits im Zeitpunkt des Datenaustausches mit Deutschland (z.B. 30. September 2017) oder sogar zu einem früheren Zeitpunkt, wenn die ausländischen Finanzinstitute die Daten vorab an ihre im Land befindliche Steuerverwaltung (z.B. 30. Juni 2017) übermitteln oder erst zum Zeitpunkt des Abgleichs mit der Steuerakte als entdeckt gilt, ist derzeit offen. Somit könnte die Abgabe einer Selbstanzeige nach Übermittlung der ausländischen Daten an die landeseigene bzw. an die deutsche Finanzverwaltung nicht mehr straffrei wirken. Dennoch empfiehlt es sich regelmäßig, die bislang unversteuerten Einkünfte offen zu legen, um so bei Tatentdeckung erst nach Abgleich der Informationen mit der Steuerakte vollständige Straffreiheit zu erlangen oder zumindest eine Strafmilderung zu erwirken.

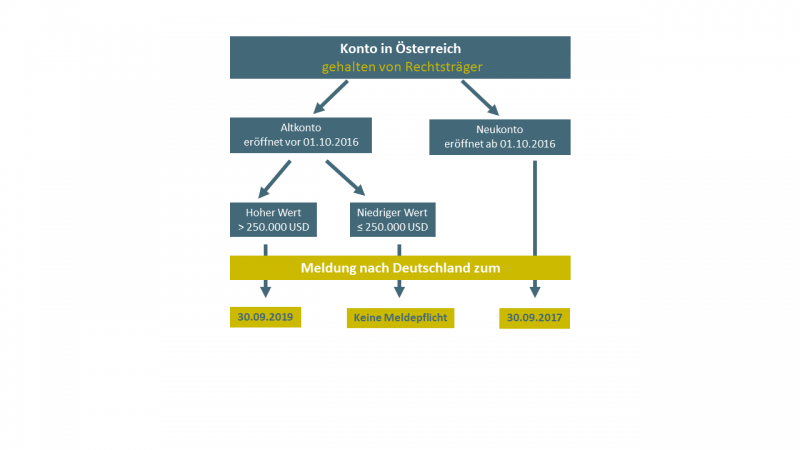

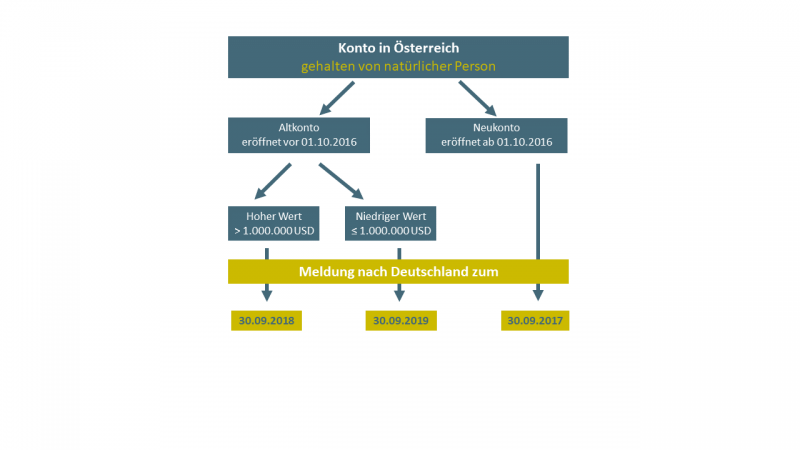

Besonderheit Österreich

Für in Deutschland Ansässige mit einem Konto in Österreich gilt für den Datenaustausch von Österreich nach Deutschland die Besonderheit, dass Österreich grundsätzlich erstmals ab 2018 seine Daten für den Meldezeitraum 2017 nach Deutschland meldet. Die Informationsübermittlung von Neukonten jedoch, welche ab dem 1. Oktober 2016 in Österreich eröffnet wurden, erfolgt bereits in 2017.

Ferner wird unterschieden in bestehende Konten von natürlichen Personen (eröffnet vor dem 1. Oktober 2016), welche einen hohen Wert (> USD 1.000.000) und einen niedrigeren Wert (≤ USD 1.000.000) aufweisen. Konten mit einem hohen Wert werden mit Daten aus 2017 in 2018 gemeldet. Die Übermittlung von Kontendaten aus 2018 mit einem niedrigen Wert erfolgt in 2019.

Bestehende Konten von Rechtsträgern z.B. einer österreichischen Stiftung werden erstmalig in 2019 mit Ihren Daten für 2018 gemeldet, sofern Ihr Gegenwert hoch ist (> USD 250.000). Rechtsträger mit geringem Wert (≤ USD 250.000) unterliegen keiner Meldeverpflichtung.

Wenn Sie eine persönliche Beratung wünschen, kontaktieren Sie uns gerne.